ここでは相続税の計算方法について解説いたします。相続税の計算は順序があります。下記にて相続税の計算の大まかな流れについてご確認ください。

ここでは相続税の計算方法について解説いたします。相続税の計算は順序があります。下記にて相続税の計算の大まかな流れについてご確認ください。

相続税とは

相続税とは、亡くなった方(被相続人)が所有していた財産を相続や遺贈によって相続人等が取得した財産に対し、課税される税金です。相続税の計算は順序通りに進めないと正しい納税額を算出することができません。下記にて計算方法をご確認ください。

相続税の計算には適正な財産の評価が重要

相続税の計算は、財産を取得する各人(相続人等)の課税価格の合計額を算出します。算出するには、それぞれの財産の評価額を適正に出すという事が重要なポイントです。正しい評価額を出さないと、適正な納税額を算出することができず、最終的な納税額を過少申告してしまうとペナルティが課せられてしまう事もあります。特に、不動産の評価は専門性の高い分野ですので、相続税に精通した専門家にご相談されることをお勧めします。

プラスの財産とマイナスの財産とは

相続財産には、プラスの財産とマイナスの財産があります。プラスの財産とマイナスの財産は具体的にあげると下記のようなものになります。

- プラスの財産=預貯金・不動産・株式・借地権・動産・著作権など

- マイナスの財産=借入金・住宅ローンなど

被相続人の財産でも、課税対象の財産と非課税財産があります。非課税財産は墓地や国などへの寄付財産があげられます。これらは相続税の課税対象外となります。そのほか、注意する必要があるのはみなし相続財産です。みなし相続財産は、被相続人が所有していた財産ではないものの、税法上では相続財産として扱われ、課税の対象となります。

相続税計算の流れ

1:各人の課税価格の計算について

相続又は遺贈により財産を取得した各人の課税価格を計算します。計算をするにあたり、取得した財産の正しい評価額を算出する必要があります。

【注意点】

- 相続開始前3年以内の「暦年課税に係る贈与」

相続や遺贈によって財産を取得する相続人等が、被相続人から相続開始前3年以内に贈与を受けていた場合には、その財産の価額も相続税の課税価格に含めて計算します。 - 相続時精算課税の特定贈与者が死亡した場合

相続時精算課税適用者は、その特定贈与者からの贈与により取得した財産の価額が加算されます。なお相続、または遺贈によって財産を取得しない場合でも相続時精算課税の適用を受け贈与された財産については相続または遺贈により取得したものとみなされます。

2:相続税の総額の計算について

①各相続人の課税価格の合計=課税価格の合計額

②課税価格の合計額-基礎控除額(3,000万円+600万円×法定相続人の数)=課税遺産総額

相続税は、上記のように課税価格の合計額から、相続税の基礎控除額を差し引いた額に対して課税されます。

- 基礎控除額の計算にある法定相続人ですが、相続人の中に相続を放棄した者がいたとしても、この法定相続人の数に含んで基礎控除額を計算することができます。

- 被相続人に養子がいる場合には、実子がいる場合は養子は1人まで、実子がいない場合には2人まで含めて基礎控除額を計算することができます。

③課税遺産総額×各法定相続人の法定相続分 =法定相続分に応ずる各法定相続人の取得金額(千円未満切り捨て)

上記の計算によって、一度法定相続分で法定相続人が各々財産を取得したものとして、課税遺産総額を割り振ります。

例えば下記のような場合

課税遺産総額が1億円として、法定相続人が妻、長男、次男の場合

妻:1億円×1/2(法定相続分)=5000万円

長男:1億円×1/4(法定相続分)=2500万円

次男:1億円×1/4(法定相続分)=2500万円

④法定相続分に応ずる各法定相続人の取得金額 × 税率 = 算出税額

③で計算した法定相続分で割り振った各々が取得する額に税率をかけ、相続税の金額を計算します。

⑤各法定相続人ごとの算出税額の合計=相続税の総額

④で算出した各人の相続税額を合計し、相続税の総額を計算します。

3:各人ごとの相続税額の計算について

相続税の総額×各人の課税価格÷課税価格の合計額=各相続人等の税額

2では相続税の総額を算出しました。ここでは各相続人等が支払う相続税額を計算します。

4:各人の納付税額の計算について

3で各人(相続人等)がそれぞれ支払う相続税額を計算しました。3で算出した税額をもとに、それぞれの状況に応じて税額軽減や、2割加算を行います。例えば、被相続人の配偶者であれば、配偶者の税額軽減の控除を適用した上で算出された額が納税額となります。相続人等の中に未成年者や障害者がいる場合にも控除を適用することができます。

2割加算とは、税額控除を差し引く前の額にその20%を加算する対象が定められています。例えば財産を取得した者が被相続人の「配偶者または一親等の血族」ではない場合が対象となります。これは、被相続人の父母や子以外の人物が財産を取得する場合においては1.2倍かかってくるということです。2割加算は税額控除よりも先に加算します。なお、この2割加算は、代襲相続(被相続人の実子がすでに亡くなっており、実子の子(被相続人の孫)が相続する場合)として相続人となった場合には加算はされませんが、孫でも被相続人の養子として相続人となっている場合には加算の対象となりますので注意が必要です。

上記のように相続税の計算は様々なルールがあり、誤った計算をしてしまうと、納付する税金を過多・過少申告してしまい、どちらにしても納税者にとっては損をしてしまう結果を導きかねません。

相続税の計算は知識がない方にとっては非常に複雑な内容となりますので、相続税申告が必要な場合には相続税申告を専門的に行っている税理士にご相談されることをお勧めいたします。

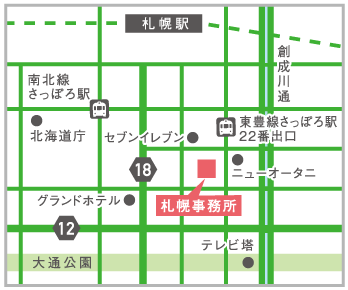

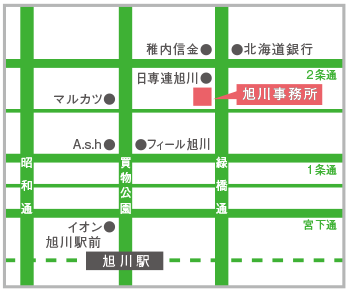

札幌、旭川で相続税の計算についてお困りの方は、ふたば税理士法人へお気軽にご相談ください。

相続税の計算の関連項目

![]()

営業時間9:00~17:00(土日祝日除く)

相続・事業承継で頼りになるプロ セレクト100

に掲載されました

札幌・旭川相続税申告相談室では、初回の無料相談からお客様のお悩みについて親身にお手伝いさせていただきます。専門家が、安心のサポートを実現いたしますので、札幌・旭川近郊にお住まいの方はお気軽にご相談ください。