売却する場合

親が単独で住んでいた自宅を相続した場合、その自宅を売却することを考える人は多いかと思います。この場合、子供は小規模宅地等の特例を適用できるのでしょうか?要件について確認していきましょう。

売却を検討している宅地は小規模宅地等の特例を適用できるか

小規模宅地等の特例には適用するための要件がいくつかあります。主なものとして以下の要件があげられます。

- 被相続人の居住用として供されていた宅地であること

- 相続、遺贈により取得した者が配偶者もしくは同居親族であること

- 小規模宅地等の特例が使える面積であること

しかし上記に当てはまらない場合でも要件を満たすことにより、同居していない親族も対象とすることができるのです。こちらは下記の要件となりますが、平成30年に税制が改正された結果、それまでより要件が厳しくなりました。

平成30年の税制改正前(平成30年3月31日以前の相続)

1.被相続人の配偶者または被相続人と同居していた相続人がいないこと

2.相続開始前3年以内に、特例の対象となる宅地を取得する親族は、日本国内にあるその人またはその人の配偶者が所有する家屋に住んだことがないこと

3.相続開始時点から相続税の申告期限まで対象の宅地等を有していること

平成30年度の税制改正後(平成30年4月1日以後の相続)

1.被相続人の配偶者または被相続人と同居していた相続人がいないこと

2.対象となる宅地を取得する親族は、相続開始前3年以内に、その人やその人の配偶者、その人と特別な関係がある法人、その人の3親等内の親族が所有する家屋に住んだことがないこと

3.相続開始時点から相続税の申告期限まで対象の宅地等を有していること

4.相続開始時に取得者が居住している家屋を一度も所有したことがないこと

被相続人と同居していなくても上記の要件を満たせば、その対象である宅地の取得者である親族は小規模宅地等の特例を受けることができます。しかしながら被相続人の配偶者でなければ、相続税の申告期限までは対象の宅地等を所有していることが必要となりますので、いつ売却するかによって制度が適用できるかが変わってしまいます。

したがって売却時期や、引き渡しの時期が非常に重要となります。売却を検討する場合にはこの申告期限も加味したうえで進めるようにしましょう。

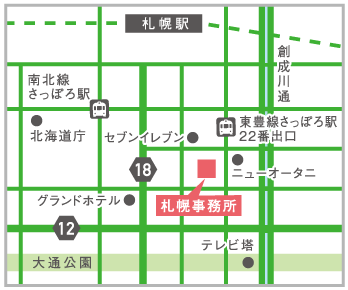

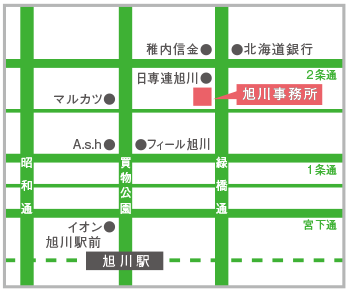

小規模宅地等の特例は要件を満たすと、相続税の納税額に大きな影響をもたらす可能性があります。うまく活用できるよう、ご自身で判断する前にまずは専門家にご相談ください。札幌・旭川相続税申告相談室では、小規模宅地等の特例が適用できるかどうかについてもご相談をお受けいたします。初回無料相談でご対応いたしますので、まずはお電話にてお問い合わせください。

小規模宅地等の特例の関連項目

![]()

営業時間9:00~17:00(土日祝日除く)

相続・事業承継で頼りになるプロ セレクト100

に掲載されました

札幌・旭川相続税申告相談室では、初回の無料相談からお客様のお悩みについて親身にお手伝いさせていただきます。専門家が、安心のサポートを実現いたしますので、札幌・旭川近郊にお住まいの方はお気軽にご相談ください。