2024年10月03日

Q:死亡保険金は相続税の計算に含めますか?税理士の先生に教えていただきたいです。(札幌)

先日、札幌に住む父が亡くなりました。現在は葬儀を終え、相続手続きを進めています。相続税の申告はないと思っていたのですが、母が1500万円ほどの死亡保険金を受け取りました。もし、死亡保険金を相続税の計算に含める場合、相続税の申告が必要になる可能性があるのではないかと不安です。相続人は私と母の2人、相続財産は現金が1000万円ほどと父名義の札幌の自宅になります。自宅の評価はしていないため、現時点でお伝えすることはできません。母が受け取った死亡保険金は相続税の課税対象になるのでしょうか。(札幌)

A:保険の契約内容を確認しましょう。なお、死亡保険金には非課税限度額があります。

死亡保険金の扱いについて、民法上では受取人固有の財産と見なされ、相続財産には含まれません。このため、遺産分割協議の対象にはなりません。しかし、税法上では「みなし相続財産」として相続税の課税対象となる場合があります。

保険の契約上、契約者と受取人が誰になっているかによって税金の種類が変わります。下記よりご確認ください。

- 契約者と被保険者が同一人物で、受取人が相続人の場合…相続税

- 契約者と被保険人が異なり、受取人が契約者と同じ場合…所得税、住民税

- 契約者と被保険者が異なり、第三者が受取人の場合…贈与税

まずは、保険の契約内容をご確認いただき、死亡保険金の保険料の全額もしくは一部を被相続人が負担していた場合には、相続税の課税対象となります。なお、死亡保険金は法定相続人1人につき500万円の非課税限度額が設けられています。この限度額を超えた部分の金額に対して課税されます。

【死亡保険金の非課税限度額の計算方法】

死亡保険金の非課税限度額 = 500万円 × 法定相続人の数

ご相談者様の場合では、法定相続人が2名とのことですので、1000万円が非課税限度額になり、課税対象となるのが500万円となります。

非課税限度額は、相続人以外が受け取った死亡保険金には適用されません。

このように被相続人が生命保険に加入していた場合、契約内容によっては相続税の課税対象となりますので、注意が必要です。相続税の対象となるのか判断が難しい財産がある場合には、お近くの相続税申告に特化した税理士にご相談されることをおすすめいたします。

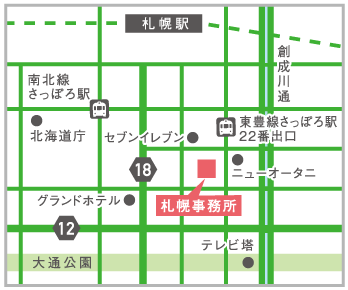

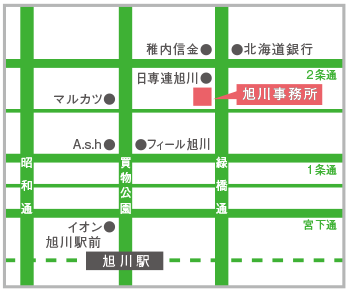

札幌・旭川相続税申告相談室では、相続税申告の専門家が札幌の皆様の相続税に関するご相談をお受けしております。札幌で相続税申告なら札幌・旭川相続税申告相談室にお任せください。まずは初回の無料相談にて、お話をお伺いさせていただき、必要に応じて相続税専門の税理士が札幌の皆様の相続税申告をサポートいたします。まずはお気軽にお問合せください。

2024年09月03日

Q:相続財産に不動産があるため評価を算出したいのですが方法が分かりません。税理士の先生に教えていただきたいです。(札幌)

札幌で暮らしていた父が亡くなりました。札幌で葬儀を執り行い、これから相続の手続きに着手するところです。相続人は母と息子である私のみです。父の財産は、札幌にある実家(一戸建て)と預貯金が4000万円ほどあるため、札幌の実家の評価次第で相続税申告の手続きが発生しそうです。実家の評価を算出したいのですが、評価方法を税理士の先生に教えていただきたく、お問い合わせいたしました。また、相続税申告には期限が設けられているとのことなので、早めに進めていきたいです。(札幌)

A:相続税申告での不動産の評価は、建物と土地それぞれの評価方法で算出します。

相続財産は預貯金などの金融資産や不動産であることが多く、預貯金はそのままの金額で評価できますが、不動産は評価を出す必要があります。不動産の評価は法律で定められている評価方法があります。ご相談者様のお父様が所有していた不動産は一戸建てとのことで、土地と建物に分けて評価します。

まず、土地の評価は路線価を用いて評価します。路線価は国税庁で定められており、国税庁のホームページから確認することができます。路線価がそのまま評価額となるのではなく、そこから土地の形状、面積、周辺の環境などから最終的な評価額を算出していきます。この際、より正確に評価を行うことで評価を下げることができれば、実際に収める納税額を減額することにつながります。

路線価の定めがない地域の場合、倍率方式を用いて評価を出します。地域ごとに定められている一定の倍率を、その土地の固定資産税評価額に乗じ、算出します。

次に、建物の評価は毎年5月頃に届く固定資産税納税通知書に記載されている固定資産税評価額が評価額になります。固定資産税納税通知書の価格の箇所に記載されている数字が固定資産税評価額です(通知書は各市町村によって様式が異なります)。

以上が不動産の評価方法ですが、いずれも評価を正確に算出するには専門的なノウハウが必要です。相続税申告が必要な方は、まずは相続税申告に特化した税理士にご相談されることをおすすめいたします。

札幌・旭川相続税申告相談室では、ノウハウと実績豊富な札幌の税理士が札幌の皆様の相続税申告を多数お手伝いさせていただいております。札幌にお住まいの方の相続税申告を丁寧かつ迅速にサポートさせていただいております。相続税申告は期限のある手続きです。札幌で相続税に関するお困り事なら、お早めにご相談ください。初回は完全無料相談をご利用いただけますので、まずはお気軽にお問合せください。

2024年08月05日

Q:相続税について税理士の先生にお伺いします。父の書斎にあった現金の扱いについて教えてください。(札幌)

先月、札幌に住む父が亡くなりました。遺言書の有無の確認と遺品整理のため、札幌の実家の父の書斎を片付けていたところ、引き出しの奥から現金がでてきました。これがいわゆる”たんす預金” なのでしょうか。金額も大きくどう扱ったらよいか分かりません。たんす預金は相続税申告の対象となるのでしょうか。たんす預金を相続税の計算に含める場合、相続税申告が必要になるかもしれません。なお、札幌の実家をくまなく探しましたが、遺言書はありませんでした。(札幌)

A:たんす預金等、被相続人が保有していた財産は全て相続税の課税対象です。

被相続人が保有していた財産は全て相続税の課税対象として扱います。今後も被相続人が保有していた現金が出てくれば、すべて課税対象となりますので相続人が集計します。

そのほかの財産について相続財産の調査を行い、たんす預金などの手もとにある現金も合わせて相続税申告が必要となる場合には、期限内に申告する必要があります。

相続税の申告は、相続人がご自身で相続財産を調査して相続税の対象かどうかをご確認の上、相続税額を計算して申告と納税を行う”申告納税制度”です。

たんす預金は銀行とは違って金額を証明するものがないため、相続人ご自身で集計を行いますが、申告納税制度だからと相続税の課税対象として計算せずそのまま保管することはできません。税務署は被相続人の生前の所得金額を把握しています。被相続人の銀行口座の残高を確認し、不穏な動きがあった場合は調査されます。税務署による調査があった場合には、被相続人の銀行口座のみならず、相続人の口座も多額の入金の有無や不穏な動きがないかの確認や、事情の確認などを求められる可能性もあります。

たんす預金を含め、相続税についてご自身での申告が不安という場合には、相続税申告の専門家にご相談されることをおすすめいたします。相続税の計算や申告は専門知識を要する場面も多く、複雑な手続きです。また、相続税申告は期限もありますので、期限内に相続人調査や相続財産の確認、遺産分割など進める必要があります。

札幌で相続税申告に関するご相談なら札幌・旭川相続税申告相談室にお任せください。札幌・旭川相続税申告相談室は札幌で相続税申告の実績豊富な専門家が、皆さんの相続税申告をサポートいたします。初回のご相談は完全に無料ですので、札幌で相続税のご相談ならお気軽にお問合せください。

営業時間9:00~17:00(土日祝日除く)

相続・事業承継で頼りになるプロ セレクト100

に掲載されました

札幌・旭川相続税申告相談室では、初回の無料相談からお客様のお悩みについて親身にお手伝いさせていただきます。専門家が、安心のサポートを実現いたしますので、札幌・旭川近郊にお住まいの方はお気軽にご相談ください。