2025年07月02日

Q:相続税の非課税枠について、税理士の先生に教えていただきたいです。(札幌)

札幌で暮らす父が亡くなったので、現在家族と協力して相続財産を整理しています。父は札幌の自宅だけでなく、祖父の代から引き継いでいる札幌の不動産も所有していましたし、預金や株式等あわせると相続税申告は必要になるだろうと考えています。

相続税について調べたところ、非課税枠というものがあるらしいということがわかったのですが、具体的にどのようなものが非課税なのかがよくわかりませんでした。税理士の先生、相続税の非課税枠とはどのようなものなのか教えていただけますか。(札幌)

A:相続税の非課税枠として、基礎控除や非課税資産項目等をご紹介します。

被相続人の財産を相続や遺贈等で取得した人は、その取得した財産から債務等を控除し、実際に取得した正味の財産額をもとに、相続税を計算します。ただし、相続税には非課税枠が設けられていますので、あらかじめ確認しておきましょう。

■相続税の基礎控除

相続税には基礎控除という、いうなればすべての人に適用可能な非課税枠が設けられています。被相続人から取得した正味の財産額から、以下の計算式で算出した基礎控除額を差し引き、残った金額をもとに相続税を計算することになります。もしも基礎控除額を差し引いた後に残る金額が無いのであれば、相続税申告を行う必要はありません。

- 相続税の基礎控除額=3,000万円+600万円×法定相続人の数

■生命保険金・死亡退職金などの一部

相続税の非課税枠として一般的に想起するのはこの生命保険金や死亡退職金等です。

被相続人の死亡によって受け取った生命保険金については、被保険者および保険料の負担者がともに被相続人の場合に相続税が課税されますが、保険金を相続人が受け取るのであれば、受け取った保険金のうち以下の金額までは相続税が非課税となります。

生命保険金だけでなく、死亡退職金についても上記の非課税限度額となります。尚、被相続人の雇用主から弔慰金を受け取った場合、業務上の死亡と認められるか否かで以下のように非課税限度額が異なります。

- 業務上の死亡と認められたとき=被相続人の死亡時点の普通給与×3年分相当が非課税限度額

- 業務上の死亡ではないとき=被相続人の死亡時点の普通給与の半年分相当が非課税限度額

■上記以外の非課税財産

一部の財産は、そもそも相続税の課税対象外というものもあります。日常礼拝の対象となるもの(お墓や仏壇など)は相続税がかかりません。ただし、仏具であったとしても骨董的価値が認められるものや、投資のために保有していたものについては相続税がかかりますのでご注意ください。例えば、仏具が純金製だった場合には、純金として扱われて相続税の課税対象になると考えられます。

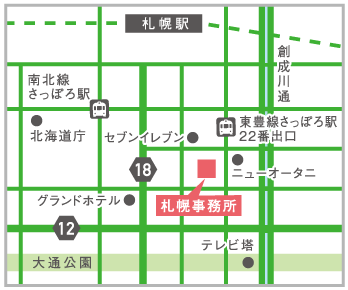

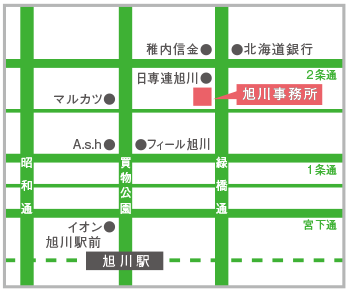

相続税にはさまざまな複雑な定めがありますので、混乱なさることもあるかと存じます。札幌・旭川相続税申告相談室では、札幌を中心に相続税でお悩みの方のご相談を初回完全無料でお受けしております。相続税申告に精通した専門家がわかりやすく丁寧に対応しますので、どうぞお気軽に札幌・旭川相続税申告相談室までお問い合わせください。

2025年06月03日

Q:税理士の先生にお尋ねします。不動産を相続する予定ですが、どうしたら評価額が分かりますか?(札幌)

札幌に住む50代です。先日、同じく札幌に住んでいた母が急逝して慌ただしくお葬式や死後の事務手続きを済ませました。相続人は私と兄の二人ですが、兄は遠方に住んでいるので、私が母が住んでいた実家を相続する予定です。預貯金に関しては5,000万円ほどありますが不動産というものは貯金などと違って金額が分かりません。兄と遺産を分割する予定ですが実家の評価額が分からないと平等に分割する事が出来ません。不動産の評価方法について税理士の先生に分かりやすく教えてほしいです。相続税の支払いのために実家の売却も視野に入れて検討しており、少し焦っています。(札幌)

A:相続税の算出における不動産評価は、建物と土地を別々で評価した評価額の合計となります。

札幌・旭川相続税申告相談室までお問い合わせありがとうございます。

ご相談者がおっしゃる通り、相続税申告にはご自宅等の不動産の評価額は必須となりますが、その金額は銀行の預貯金と違ってそのままでは分かりません。評価は法律に則って算出する必要がございますが、不動産の場合ですと土地と建物を分けて評価額を算出します。

まずは「土地」の評価についてお話します。土地には路線価が定められている地域とそうでない地域があります。土地の路線価が定められている地域であれば、国税庁により定められている路線価を用いて評価します。路線価とは土地の時価のことを示し、国税庁のホームページに掲載されておりますので確認しましょう。しかし、その路線価より計算された評価額そのままという事ではなく、路線価の評価額から土地の形状や面積、その他周辺の環境などを加味した上で評価額というのは下げることが可能です。路線価が定められていない地域にについては倍率方式という方法を用いて評価額を算出します。倍率方式は、地域ごとに定められている一定倍率をその土地の固定資産税評価額に乗じて計算を行います。路線価であれ倍率方式であれ、適切な計算を行って評価額を算出するためには専門的な知識が多く必要となるため、相続税申告が必要だと判断された場合においては、専門家である税理士へ依頼を検討されると良いでしょう。

次に「建物」は、固定資産税評価額がその評価額となります。固定資産税評価額は、毎年5月頃に届く固定資産税納税通知書に記載があります。固定資産税納税通知書の価格と記載されている数値が固定資産税評価額になります(通知書の様式は各市町村によって異なります)。課税標準額は固定資産税評価額とは異なりますので、その点はご注意ください。

札幌・旭川相続税申告相談室では経験豊富な税理士が、札幌の皆さまの相続税申告を多数お手伝いさせて頂いております。札幌の近隣にお住まいの皆様の相続税についてのご相談を、日々受け付けております。まずはご自身の財産状況について 札幌・旭川相続税申告相談室の初回無料相談にてお聞かせください。専門家である我々がお客様の状況にあったサポートを行います。

2025年05月02日

Q:代襲相続になった場合、相続税申告の基礎控除額はどうなるのか税理士の先生に教えていただきたいです。(札幌)

札幌に住む祖父が亡くなりました。父方の祖父になりますが、私の父は既に他界しています。そのため、亡くなった父に代わり私と妹の2人が相続人になります。相続人は私と祖母と妹です。

この場合、相続税申告の基礎控除額を計算する際、相続人の数は3人で計算するのか、本来相続人である父と祖母の2人で計算するのか、どちらの人数で算出するのでしょうか。(札幌)

A:相続税申告の計算では、代襲相続人も法定相続人の数に含めて基礎控除額を算出します。

相続では本来相続人である人が被相続人よりも先に亡くなっていた場合、その相続人の子などが被相続人の財産を相続する「代襲相続」という制度があります。代襲相続によって相続人になった被相続人の孫や姪・甥などを「代襲相続人」といいます。

相続税申告の基礎控除額を計算する際は、代襲相続人の人数を法定相続人の数として数えて計算します。

基礎控除額の計算は下記になります。

3,000万円+600万円×法定相続人の数

ご相談者様の場合、お母様と代襲相続人であるご相談者様、妹様の3人が法定相続人になりますので下記のように計算します。

3,000万円+600万円×3人=4,800万円

本来の相続の場合には法定相続人の数が2人ですが、代襲相続になったことによって相続人の数が3人に増えます。それに伴い基礎控除額も増加することになるため、代襲相続になると相続税申告の観点では利点といえるのではないでしょうか。

しかし代襲相続が発生すると、ご状況によっては疎遠になっている人が代襲相続人になることもあります。この場合、普段一切関わりがなかった人と相続手続きを進めなければならず、進行が困難になることもあります。代襲相続になる場合には相続人同士のトラブルに発展してしまうことも考えられますので注意が必要です。代襲相続によって相続手続きが進まらずに困っている方や相続税申告の計算が分からない方は、専門家にご相談されてみてはいかがでしょうか。

札幌・旭川相続税申告相談室では、日頃より札幌の方からの相続税申告に関する多くのご相談をいただいております。ご自身で相続税申告することに不安を感じる方は、相続税申告のプロフェッショナルである札幌・旭川相続税申告相談室にご相談ください。札幌・旭川相続税申告相談室の相続税申告の専門家が札幌の皆様の相続税申告を親身にサポートいたします。まずはお気軽に初回無料相談をご活用ください。

営業時間9:00~17:00(土日祝日除く)

相続・事業承継で頼りになるプロ セレクト100

に掲載されました

札幌・旭川相続税申告相談室では、初回の無料相談からお客様のお悩みについて親身にお手伝いさせていただきます。専門家が、安心のサポートを実現いたしますので、札幌・旭川近郊にお住まいの方はお気軽にご相談ください。