2025年06月03日

Q:税理士の先生にお尋ねします。不動産を相続する予定ですが、どうしたら評価額が分かりますか?(札幌)

札幌に住む50代です。先日、同じく札幌に住んでいた母が急逝して慌ただしくお葬式や死後の事務手続きを済ませました。相続人は私と兄の二人ですが、兄は遠方に住んでいるので、私が母が住んでいた実家を相続する予定です。預貯金に関しては5,000万円ほどありますが不動産というものは貯金などと違って金額が分かりません。兄と遺産を分割する予定ですが実家の評価額が分からないと平等に分割する事が出来ません。不動産の評価方法について税理士の先生に分かりやすく教えてほしいです。相続税の支払いのために実家の売却も視野に入れて検討しており、少し焦っています。(札幌)

A:相続税の算出における不動産評価は、建物と土地を別々で評価した評価額の合計となります。

札幌・旭川相続税申告相談室までお問い合わせありがとうございます。

ご相談者がおっしゃる通り、相続税申告にはご自宅等の不動産の評価額は必須となりますが、その金額は銀行の預貯金と違ってそのままでは分かりません。評価は法律に則って算出する必要がございますが、不動産の場合ですと土地と建物を分けて評価額を算出します。

まずは「土地」の評価についてお話します。土地には路線価が定められている地域とそうでない地域があります。土地の路線価が定められている地域であれば、国税庁により定められている路線価を用いて評価します。路線価とは土地の時価のことを示し、国税庁のホームページに掲載されておりますので確認しましょう。しかし、その路線価より計算された評価額そのままという事ではなく、路線価の評価額から土地の形状や面積、その他周辺の環境などを加味した上で評価額というのは下げることが可能です。路線価が定められていない地域にについては倍率方式という方法を用いて評価額を算出します。倍率方式は、地域ごとに定められている一定倍率をその土地の固定資産税評価額に乗じて計算を行います。路線価であれ倍率方式であれ、適切な計算を行って評価額を算出するためには専門的な知識が多く必要となるため、相続税申告が必要だと判断された場合においては、専門家である税理士へ依頼を検討されると良いでしょう。

次に「建物」は、固定資産税評価額がその評価額となります。固定資産税評価額は、毎年5月頃に届く固定資産税納税通知書に記載があります。固定資産税納税通知書の価格と記載されている数値が固定資産税評価額になります(通知書の様式は各市町村によって異なります)。課税標準額は固定資産税評価額とは異なりますので、その点はご注意ください。

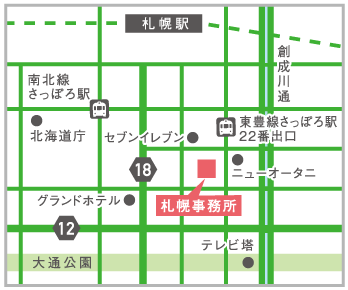

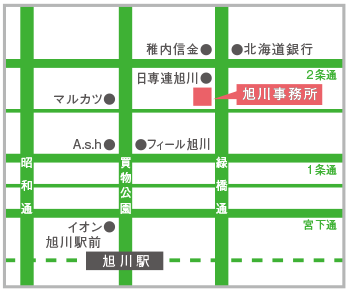

札幌・旭川相続税申告相談室では経験豊富な税理士が、札幌の皆さまの相続税申告を多数お手伝いさせて頂いております。札幌の近隣にお住まいの皆様の相続税についてのご相談を、日々受け付けております。まずはご自身の財産状況について 札幌・旭川相続税申告相談室の初回無料相談にてお聞かせください。専門家である我々がお客様の状況にあったサポートを行います。

2024年09月03日

Q:相続財産に不動産があるため評価を算出したいのですが方法が分かりません。税理士の先生に教えていただきたいです。(札幌)

札幌で暮らしていた父が亡くなりました。札幌で葬儀を執り行い、これから相続の手続きに着手するところです。相続人は母と息子である私のみです。父の財産は、札幌にある実家(一戸建て)と預貯金が4000万円ほどあるため、札幌の実家の評価次第で相続税申告の手続きが発生しそうです。実家の評価を算出したいのですが、評価方法を税理士の先生に教えていただきたく、お問い合わせいたしました。また、相続税申告には期限が設けられているとのことなので、早めに進めていきたいです。(札幌)

A:相続税申告での不動産の評価は、建物と土地それぞれの評価方法で算出します。

相続財産は預貯金などの金融資産や不動産であることが多く、預貯金はそのままの金額で評価できますが、不動産は評価を出す必要があります。不動産の評価は法律で定められている評価方法があります。ご相談者様のお父様が所有していた不動産は一戸建てとのことで、土地と建物に分けて評価します。

まず、土地の評価は路線価を用いて評価します。路線価は国税庁で定められており、国税庁のホームページから確認することができます。路線価がそのまま評価額となるのではなく、そこから土地の形状、面積、周辺の環境などから最終的な評価額を算出していきます。この際、より正確に評価を行うことで評価を下げることができれば、実際に収める納税額を減額することにつながります。

路線価の定めがない地域の場合、倍率方式を用いて評価を出します。地域ごとに定められている一定の倍率を、その土地の固定資産税評価額に乗じ、算出します。

次に、建物の評価は毎年5月頃に届く固定資産税納税通知書に記載されている固定資産税評価額が評価額になります。固定資産税納税通知書の価格の箇所に記載されている数字が固定資産税評価額です(通知書は各市町村によって様式が異なります)。

以上が不動産の評価方法ですが、いずれも評価を正確に算出するには専門的なノウハウが必要です。相続税申告が必要な方は、まずは相続税申告に特化した税理士にご相談されることをおすすめいたします。

札幌・旭川相続税申告相談室では、ノウハウと実績豊富な札幌の税理士が札幌の皆様の相続税申告を多数お手伝いさせていただいております。札幌にお住まいの方の相続税申告を丁寧かつ迅速にサポートさせていただいております。相続税申告は期限のある手続きです。札幌で相続税に関するお困り事なら、お早めにご相談ください。初回は完全無料相談をご利用いただけますので、まずはお気軽にお問合せください。

2024年02月05日

Q:税理士の先生、実家の評価額次第では相続税申告が必要になるかもしれません。評価方法について教えてください。(札幌)

札幌の実家に暮らしていた父が息を引き取りました。相続人である母と私の2人で、札幌の実家を片付けながら父の財産を調べたところ、相続財産になるのは父名義の札幌の実家と、預金と手許現金を合わせて3,500万円程とわかりました。札幌の実家がどのくらいの評価額になるかわかりませんが、評価額によっては相続税の申告も必要になるだろうと思います。税理士の先生、札幌の実家の評価方法を教えていただけますでしょうか。(札幌)

A:相続税における建物および土地の評価方法についてご説明いたします。

相続では、取得した財産の価額によって相続税の申告および納付が必要となる場合もあります。預貯金であればそのままの金額が財産の価額となりますが、不動産の場合は「評価」を行い、その価値を明確にする必要があります。不動産の評価は、建物と土地にわけてそれぞれ行います。

【建物の評価】

建物については、固定資産税納税通知書に記載されている固定資産税評価額がそのまま評価額となります。固定資産税納税通知書は、毎年5月頃に送付されますのでご確認ください。この通知書の形式は自治体によって多少異なりますが、固定資産税評価額は「価格」の欄に記載されている数字となります。「課税標準額」の欄ではありませんのでご注意ください。

【土地の評価】

土地については、路線価方式あるいは倍率方式で評価します。

路線価とは分かりやすく言うと「土地の時価」で、国税庁が路線ごとに価格を定めています。路線価は国税庁のウェブサイトで確認することができますが、その路線価をもとに算出した数字がそのまま評価額になるわけではありません。土地の形状や周辺環境など、その土地がもつさまざまな事情を考慮して、評価額を下げていくことができます。土地の評価額が下がれば、納付すべき相続税の金額を下げることにつながります。

路線価が設定されていない地域については、倍率方式を用いて評価します。国税庁によって地域ごとに一定の倍率が定められていますので、その倍率を、土地の固定資産税評価額に乗じて計算します。

路線価方式、倍率方式について簡単に説明しましたが、土地を適切に評価するためには専門的な知識が求められます。土地評価についての知識と実績が豊富でなければ対応が難しいため、相続税申告が必要な場合は、まずは相続税に精通した税理士に相談されるとよいでしょう。

札幌・旭川相続税申告相談室は地域密着型をモットーとする、相続税専門の税理士事務所です。札幌の地域事情に詳しい税理士が、皆様の相続税申告が滞りなく終えるようお手伝いいたしますので、どうぞお気軽に札幌・旭川相続税申告相談室の初回無料相談をご利用ください。

営業時間9:00~17:00(土日祝日除く)

相続・事業承継で頼りになるプロ セレクト100

に掲載されました

札幌・旭川相続税申告相談室では、初回の無料相談からお客様のお悩みについて親身にお手伝いさせていただきます。専門家が、安心のサポートを実現いたしますので、札幌・旭川近郊にお住まいの方はお気軽にご相談ください。