札幌の方より相続税についてのご相談

2021年03月09日

Q:息子が自宅を相続しますが、何か相続税の特例が適用できるのか税理士の先生にお伺いしたいです。(札幌)

初めて問い合わせいたします。私は札幌在住の60代女性になります。先日長年生活を共にしていた夫が亡くなりました。10歳ほど年の離れた夫は札幌の地主の一家の長男だったため、複数の不動産を所有していました。特に一緒に住んでいた札幌の自宅は北海道の中でも立地が良く、広さもあるため、それなりの価値があるのではないかと思っています。そこで心配しているのが相続税の納税です。今回ずっと同居していた一人息子である長男と話し合い、本人の希望もあり自宅は息子が相続することになりました。配偶者が相続するとなれば配偶者控除が使えると聞いたことがありますが、息子ではそうはいきません。不動産の財産は複数あるものの、現金や預貯金といったすぐに納税に充てられる財産が少ないため、相続税の申告額が大きくならないか不安です。自宅などを相続する際に適用可能な特例があれば教えて頂けませんでしょうか。(札幌)

A:相続税申告において自宅を相続する際には「小規模宅地等の特例」が適用できる可能性があります。

ご相談者様がご不安を抱えていらっしゃる通り、都心部などの一等地にあるご自宅等の不動産はその価値が高くなる分、納税額にも大きく影響する可能性があります。しかし不動産を現金化するためには売却等を行わなければならず、手間や時間がかかるうえ、自宅となれば多くの方が売らずにそのまま住み続けたいと望むのではないでしょうか。そのような方に是非知っていただきたいのが、『小規模宅地等の特例』の制度です。

小規模宅地等の特例とは、亡くなられた方が居住用等に供されていた宅地を、親族(要件あり)が相続又は遺贈によって取得すると、330㎡までは土地の評価額を80%減額することが出来る特例になります。

つまり要件にあう親族が相続等で自宅を取得すると、仮に自宅の評価額が1億円(330㎡まで)であった場合、2000万円の評価額として相続税の計算ができるということになります。

この小規模宅地等の特例は配偶者が相続する時には要件がありませんが、同居するご子息が相続する場合には、①相続開始の直前から相続税の申告期限までの期間、引き続きその建物に居住する⓶対象の宅地等を相続開始時から相続税の申告期限まで有する。という上記2つの要件を満たす必要があります。

細かい要件が複雑な特例となりますので、相続税申告を専門にする税理士事務所へ相談することをおすすめします。

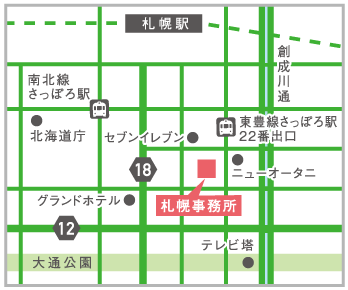

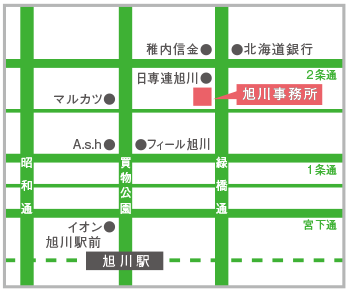

相続税申告の実績を誇る、札幌・旭川相続税申告相談室ではエキスパートであ複雑な相続税申告をサポートいたします。札幌の皆様、まずは初回無料のご相談をご利用ください。札幌の皆様の様々な事情をお伺いし、相続税の申告から納税までお手伝いさせて頂きます。

![]()

営業時間9:00~17:00(土日祝日除く)

相続・事業承継で頼りになるプロ セレクト100

に掲載されました

札幌・旭川相続税申告相談室では、初回の無料相談からお客様のお悩みについて親身にお手伝いさせていただきます。専門家が、安心のサポートを実現いたしますので、札幌・旭川近郊にお住まいの方はお気軽にご相談ください。