旭川の方より税理士へ相続税についてのご相談

2019年10月30日

Q:生前に父が生活していた自宅が相続税の課税対象になる可能性がありますので、自宅の土地と建物の評価方法を教えて下さい。(旭川)

先月、長く闘病しておりました父が旭川で亡くなりました。父は生まれてからずっと旭川で生活をしており、先祖代々引き継いできた自宅が相続財産となっています。また、銀行にも父名義で預金が5000万円程あります。相続人は、母がすでに他界していますので父の子である私と妹の2人になりますが、相続税の申告が必要になるのではと思っています。相続税の計算をする場合に、相続財産の評価をする事になると聞きましたが自宅の土地と建物の評価というのはどのようにするのでしょうか?自分で相続税の計算をしなければならないようですが、自宅の評価方法がよくわからないために手続きが進まず、納税期限もあると聞きましたので焦っています。(旭川)

A:相続税におけるご自宅の土地の評価は路線価方式又は倍率方式で評価し、建物の評価は固定資産税評価額がそのまま評価額となります。

相続税申告には、ご自宅等の不動産の評価が必要になりますが、預貯金のようにそのままの金額で評価をする事は出来ませんので法律により定められている方法によって評価をしていきます。

自宅は土地と建物に分けて評価を行います。

まず、土地に関しては国税庁により「路線価」が定められている地域にあるものは、これを用い評価します(「路線価方式」)。この路線価は国税庁のホームページに掲載されておりますので、一般の方でも確認をする事ができます。この路線価より計算された評価額そのままではなく、ここからその土地の形状や面積、周辺の環境などを考慮し評価額が調整されます。これにより、実際に納める納税額を下げる事も可能になります。

路線価が定められていない地域の土地に関しては「倍率方式」という方法を用いて評価します。倍率方式は、地域毎に定められている一定倍率をその土地の固定資産税評価額に乗じて計算をします。路線価方式、倍率方式のどちらについても、評価額を適切に算出するためには専門的な知識を多く必要としますので、相続税を専門とする税理士へ依頼される事をおすすめいたします。

建物の評価は、所有者へと毎年送付される納税通知書に記載されている固定資産税評価額がそのまま評価額となりますので、建物についてはご自身で確認をする事ができます。

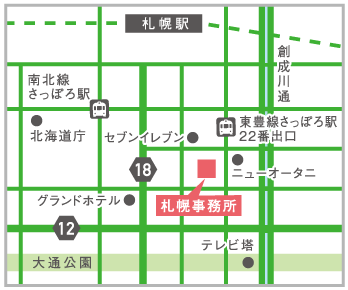

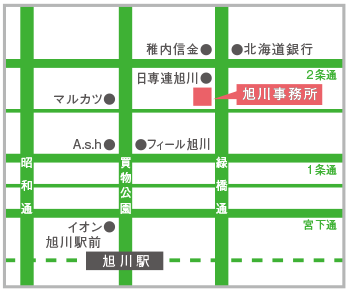

相続税は、申告納税制度により、被相続人の財産を相続などにより取得した人物がご自身で申告と納税をする必要があります。しかし、納税額の計算が適切にできず余計な納税をしてしまう事も考えられます。こういった場合に税務署から通知や還付が自動的にあるわけではありません。複雑な制度と特例をきちんと理解し利用する必要がありますので、安心して申告・納税までを完了するためにはやはり専門家へと依頼する事をおすすめいたします。札幌・旭川相続税申告相談室では、旭川の皆様の相続税に関するお困り事に親身に対応をいたします。相続税の相談実績、申告実績ともに豊富な当相談室に安心してお任せ下さい。まずは、初回無料の相談へとお越し頂き、現在のお困り事をお聞かせ下さい。

![]()

営業時間9:00~17:00(土日祝日除く)

相続・事業承継で頼りになるプロ セレクト100

に掲載されました

札幌・旭川相続税申告相談室では、初回の無料相談からお客様のお悩みについて親身にお手伝いさせていただきます。専門家が、安心のサポートを実現いたしますので、札幌・旭川近郊にお住まいの方はお気軽にご相談ください。