配偶者の税額軽減

相続税には配偶者の税額軽減という制度があります。

これは、被相続人の配偶者が遺産分割や遺贈により実際に取得した正味の遺産額が、配偶者の法定相続分相当の額または1億6,000万円のどちらか多い金額までは配偶者に相続税はかからないという制度です。

なお、配偶者の税額軽減を受けるには、原則として相続税の申告期限までに遺産分割を完了し、相続税の申告書に適用を受ける旨を記載の上、申告する必要があります。

配偶者の税額軽減を受けるには?

配偶者の税額軽減を受けるには、下記の手続きが必要となります。

- 配偶者の税額軽減の適用を受ける旨を記載した相続税の申告書、(又は更正の請求書)に戸籍謄本、遺言書の写し、又は遺産分割協議書の写し(印鑑証明書を添付)などの配偶者が取得した財産の詳細が分かる書類を添えて税務署へ申告します。

配偶者の税額軽減を受ける場合、その旨を申告書に記載し、計算の明細も記載をして提出します。配偶者控除は申告書を税務署に提出しないと適用されませんので、控除によって最終的な納税額がゼロになる計算になった場合でも、申告書を提出しないと自動的にはされませんので、必ず申告が必要です。

配偶者の税額軽減は、申告書や必要添付書類が提出要件であること、遺産分割が相続税の申告期限までに確定していることが必要です。しかし、万が一相続税の申告期限までに遺産分割が完了していない場合には、一旦配偶者の税額軽減の適用がない状態で相続税の申告期限内に申告し、遺産分割が確定したあとに修正申告や更正の請求を行い、控除を適用することができます。

相続税と配偶者の税額軽減の注意点について

配偶者の税額軽減の注意点について確認していきましょう。

配偶者が財産を取得する相続を一次相続、次に発生するであろう相続は二次相続になります。二次相続では、子が財産を相続する流れとなります。ここで注意しておきたい点として、相続税では一次相続だけでなく、子の世代が相続人になる二次相続についても考えて対策をしておくとよいでしょう。

例えば、一次相続の際、配偶者には税額軽減があるため、配偶者になるべく多くの財産を相続させようとすると、二次相続の際、子がその財産の全てを相続することになりますので、税負担が重くなってしまう可能性があります。

したがって、配偶者は税額軽減によって大幅な税額の軽減ができますが、一次相続では控除の適用によって納税額がゼロになったとしても二次相続が発生した際、子どもの税負担が重くなる可能性もありますので、一次相続・二次相続を通して対策をしておく必要があります。

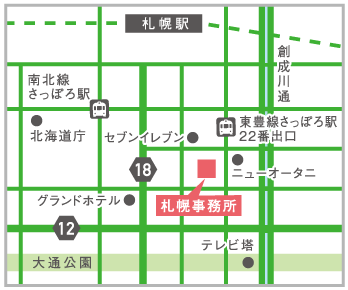

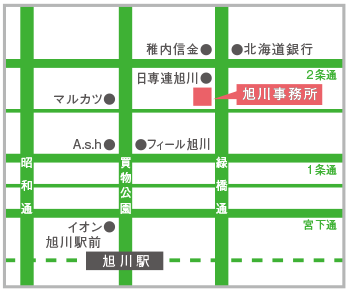

こういった事前の対策については、相続税に関するノウハウが必要となってきますので、札幌、旭川で相続税に関するご相談はふたば税理士法人にお任せください。

相続税の各種控除の関連項目

![]()

営業時間9:00~17:00(土日祝日除く)

相続・事業承継で頼りになるプロ セレクト100

に掲載されました

札幌・旭川相続税申告相談室では、初回の無料相談からお客様のお悩みについて親身にお手伝いさせていただきます。専門家が、安心のサポートを実現いたしますので、札幌・旭川近郊にお住まいの方はお気軽にご相談ください。