相続税の基礎控除

相続税の申告及び納税は、相続や遺贈によって取得した財産の総額が遺産に係る基礎控除額を超える場合に必要となります。被相続人が死亡する前の3年以内に被相続人から贈与があった場合の財産も含めて総額を出します。

取得した財産の総額が遺産に係る基礎控除額を超えない場合には、相続税申告をする必要はありません。基礎控除額を超える財産を取得した場合にのみ、必要となります。

基礎控除額の計算は下記より算出することができます。

| 相続税の基礎控除額=3,000万円+600万円×法定相続人の数 |

相続財産にはプラスの財産とマイナスの財産があり、相続財産の総額を算出する際、プラスの財産からマイナスの財産を差し引いた額が総額となります。

基礎控除の計算例

下記にて、基礎控除の計算例をご参照ください。

|

【相続財産の価額が4,000万円、相続人が2名いる場合の計算】 遺産総額4,000万円ー(3,000万円+600万円×2)=△200万円 この場合、相続財産の価額4,000万円は基礎控除額4,200万円の範囲内であるため、相続税の申告は必要ありません。 |

|

【相続財産の価額が4,000万円、相続人が1名の場合の計算】 遺産総額4,000万円ー(3,000万円+600万円)=400万円 上記の場合、基礎控除額3,600万円を超えた400万円の財産が相続税の課税対象となります。したがって、相続税の申告・納付が必要です。 |

上記をみていただくと、相続税は相続人が多ければ多いほど、基礎控除額が高くなるということが分かります。生前に養子縁組をして相続人を増やすという相続税の対策をしておくケースもございます。

相続税の基礎控除の改正

相続税申告はこれまで、裕福なご家庭だけに関係がある手続きという認識が強かった方が多いと思いますが、平成27年の税法の改正により、基礎控除額が大きく引き下げられました。これまでよりも、相続税が発生する相続が増え、より身近なものになりました。

例えば、下記にあげるようなご家庭の場合には、相続税申告をする可能性が高いといえます。

- 都心に戸建てを所有している

- 自宅だけでなく、他にも複数の不動産を所有している

- 複数の保険に加入している、または多額の生命保険に加入している

- 相続人が少ない

上記にあげた内容が1つでも当てはまる場合には、相続税申告が必要となる可能性があります。不動産については、預貯金とは異なり、評価額が明確に分からない方がほとんどではないでしょうか。不動産の評価は、専門性の高い分野となりますので、専門家にご相談されることをおすすめいたします。

基礎控除が引き下げられたことにより、上記にあげたようなご家庭にも相続税申告が必要となる可能性が高くなりましたので、まずは相続税申告が必要かをしっかり確認しましょう。

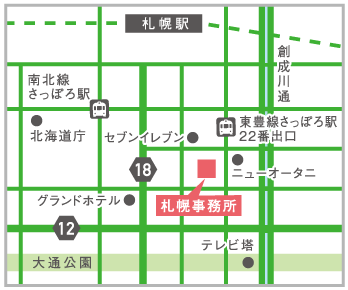

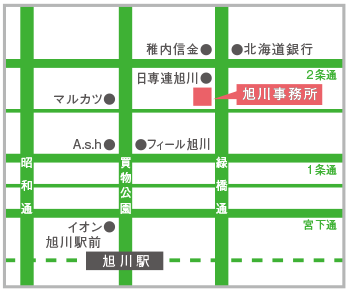

相続税申告が必要になった場合には、期限内の申告は必須です。期限内に申告しなかった場合には、各種控除や特例を適用することができなくなる上、延滞税や加算税が別途発生し、納税額が高額になってしまいかねません。相続財産の総額の算出がご自身でできず、相続税申告が必要か分からないという場合には、札幌・旭川相続税申告相談室へお早目にご相談ください。

相続税の各種控除の関連項目

![]()

営業時間9:00~17:00(土日祝日除く)

相続・事業承継で頼りになるプロ セレクト100

に掲載されました

札幌・旭川相続税申告相談室では、初回の無料相談からお客様のお悩みについて親身にお手伝いさせていただきます。専門家が、安心のサポートを実現いたしますので、札幌・旭川近郊にお住まいの方はお気軽にご相談ください。