2021年10月05日

Q:死亡保険金を受け取りましたが、相続税申告に関わるのでしょうか。税理士の先生教えてください。(札幌)

札幌で長年暮らしていた父が亡くなりました。

相続人は母と私と弟の3人で、現在相続の手続きを進めています。

父は実家以外にもいくつかの不動産を所有していたこともあり相続税の申告をすることになるようです。

また、父は自身が被保険者の生命保険を契約しており、受取人であった母がすでに死亡保険金2000万円を受け取っています。

この死亡保険金は相続税においてどのように扱えばいいのでしょうか。(札幌)

A:死亡保険金は相続税の課税対象となる可能性があります。

被相続人が亡くなったことにより取得した生命保険金が相続税の課税対象となる条件は、

- その保険料の全額もしくは一部を被相続人が負担していた

- 非課税限度額(法定相続人一人につき500万円)を超えている

となります。

つまり死亡保険金が非課税限度額以下の場合には相続税の課税対象にはなりません。

なお、相続人以外が取得した死亡保険金については非課税の適用はされません。

死亡保険金の非課税限度額の計算方法は以下の通りです。

〈死亡保険金の非課税限度額の計算〉

死亡保険金の非課税限度額=500万円×法定相続人の数

今回のご相談者様の場合、お母様とご相談者様、弟様の3人が法定相続人となりますので、非課税限度額は500万円×3人で1500万円となります。

よって支払われた2000万円の死亡保険金のうち500万円が課税対象となります。

死亡保険金は受取人自身の財産としてみなされるため、民法上では相続財産には含まれず、遺産分割協議の対象にもなりません。

しかし、相続税申告において死亡保険金はみなし相続財産といわれ、相続税の課税対象となりますので注意が必要です。

今回のご相談様のように被相続人が生命保険に加入していた場合には相続税の課税対象となるか判断が難しい場合もありますので、専門家である税理士へ相談することをおすすめいたします。

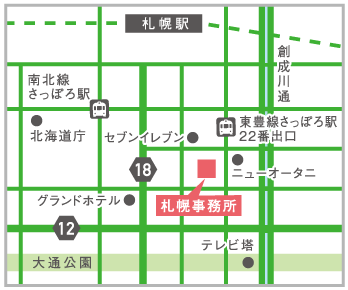

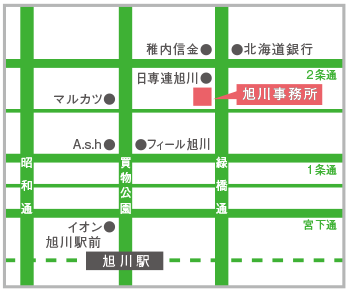

札幌・旭川相続税申告相談室では札幌のみならず、周辺地域にお住まいの皆様から相続税申告に関するたくさんのご相談をいただいております。

相続税申告は慣れない方にとっては複雑な内容となり、多くの時間を要する手続きになるかと思われます。

札幌・旭川相続税申告相談室では札幌の皆様のご相談に対し、最後まで丁寧に対応させていただきますので、安心してご相談ください。

また、札幌・旭川相続税申告相談室では札幌の地域事情に詳しい相続税申告の専門家である税理士が、初回のご相談を無料にてお伺いしております。

札幌の皆様、ならびに札幌で相続税申告ができる事務所をお探しの皆様にお目にかかれる日をスタッフ一同、心よりお待ち申し上げます。

2021年09月02日

Q:相続した実家にかかる相続税を減額できる特例について、税理士の先生にお伺いしたいです。(札幌)

税理士の先生、はじめまして。私は札幌の実家で両親と同居している50代女性です。

大学入学とともに札幌を離れましたが、両親の高齢化に伴い40代前半で実家に戻りました。

そんな中体調を崩していた父が先月亡くなり、慣れ親しんだ札幌の実家で葬儀を執り行いました。

最近になってようやく父を亡くしたショックから立ち直ることができたので、相続手続きを進めようと考えているところです。

父には札幌の実家のほかに祖父から相続した複数の土地があり、相続税の支払いが発生することは確実だといえます。

ですが、相続人となる母も私もけして懐に余裕があるわけではなく、相続税の支払いもギリギリできるかといった状況です。

だからといって家族の思い出がたくさん詰まった札幌の実家を手放したくはありません。

私なりに調べてみたところ、父と同居していた実家を相続する場合には評価額を下げられる特例があるとわかりました。

できるだけ相続税額を減らしたいと考えていますので、その特例について詳しく教えていただけると助かります。(札幌)

A:同居親族が適用できる「小規模宅地等の特例」により、ご実家にかかる相続税の減額が可能になります。

宅地等を相続する際に相続税を減額できる制度として、「小規模宅地等の特例」というものがあります。この特例は被相続人が居住または事業に使用していた宅地について一定の要件を満たす場合に、80%または50%まで評価額が減額されるというものです。

札幌のご実家は「特定居住用宅地等」に該当するため、限度面積となる330㎡まで80%の評価減が適用されます。

〔小規模宅地等の特例における特定居住用宅地等の要件など〕

- 限度面積330㎡を超えた部分の宅地は減額対象とはならない。

- 宅地の取得者が誰になるのかによって、適用できる要件は異なる(配偶者は宅地を相続もしくは遺贈による取得で適用可能。同居親族、それ以外の親族は別途要件あり)

ご相談者様は被相続人であるお父様と同居されていたとのことですので、特例の適用は可能だといえるでしょう。

しかしながら小規模宅地等の特例にはいくつもの要件が設けられているため、適用できるかどうかの判断は相続税申告を得意とする税理士に依頼することをおすすめいたします。

「事務所がたくさんあって選べない」という方は、札幌の皆様の相続税申告を多数お手伝いしてきた札幌・旭川相続税申告相談室まで、まずはお気軽にご相談ください。

初回相談は無料です。札幌・旭川相続税申告相談室のスタッフ一同、札幌ならびに札幌近郊で相続税申告をお考えの皆様からのお問い合わせを心よりお待ち申しております。

2021年08月04日

Q:父が亡くなり相続が発生しましたが、相続税に関する知識がまったくありません。税理士の先生、基礎的なことから教えてください。(札幌)

私は札幌で妻と2人の子どもと暮らしている50代会社員です。

先日、同じ札幌市内で一人暮らしをしていた父が亡くなり、相続が発生しました。

父には代々受け継いできた札幌市内の複数の土地と結構な額の預貯金があり、相続手続きを行う必要があるかと思いますが、私にはまったく専門知識がなく困り果てている状態です。

ネットで調べてみたところ、どうやら相続税の申告が必要になりそうなことと相続税の申告には期限があることはわかりました。

私は仕事柄出張で家を空けることが多いので、この期限内に相続手続きを終わらせることができるかどうか不安で仕方がありません。

基礎的なことで大変恐縮なのですが、そもそも相続税はどのような財産にかかるものなのでしょうか?

また、相続税を申告するまでにはどのような手続きがあるでしょうか?

税理士の先生、教えていただけると助かります。(札幌)

A:相続税が課せられる財産としては、土地や預貯金、車などが挙げられます。

相続税は財産の種類によって課税対象か非課税対象かが定められています。

課税対象および非課税対象となる主な相続財産については以下の通りです。

≪課税対象となる相続財産≫

- 現金、預貯金、有価証券

- 土地(権利)、家屋、建築物

- 車、船舶等の乗り物

- 宝石、骨董品、絵画

- 事業用および農業用財産

- みなし相続財産(生命保険金・死亡退職金等)

- 生前の贈与財産(被相続人の死亡前3年以内) 他

≪非課税対象となる相続財産≫

- 墓地、仏壇、仏具等の祭祀財産

- 生命保険金の一部(取得分のうち500万円×法定相続人数までは非課税)

- 死亡退職金の一部(取得分のうち500万円×法定相続人数までは非課税)

- 国や地方公共団体、特定の公益法人に寄附した財産

- 心身障害者共済制度に基づいて支給される給付金を受ける権利

また、相続税申告までの手続きとしては以下のようなものがあります。

1)相続人および相続財産の調査

どなたが被相続人の相続人になるのか、また、被相続人が生前に所有していた全財産について調査を行います。

2)遺産分割協議

遺言書のない相続の場合、相続人全員で遺産分割について協議を行います。

3)相続財産の名義変更・登記

不動産や有価証券、車などの名義を被相続人から相続人へと変更、登記を行います。

4)相続税申告

遺産総額が基礎控除額を超過している場合は申告が必要になります。

相続税申告は複雑なうえに、さまざまな決まりごとが設けられている手続きです。

ご相談者様のように専門的な知識がなく、相続手続きに時間を割くことが難しい場合は、早い段階で相続税申告を得意とする税理士へ相談されることをおすすめいたします。

札幌・旭川相続税申告相談室では、豊富な相続税申告の実績をもつ税理士による初回無料相談を実施しております。

札幌および札幌近郊にお住いの皆様、相続が発生した際は札幌・旭川相続税申告相談室まで、まずはお気軽にご相談ください。

2021年07月03日

Q:税理士の先生に質問です。相続税申告の手続きは専門家でなくてもできるものなのでしょうか。(札幌)

税理士の先生、はじめまして。私は札幌在住の50代主婦です。

先月のことですが札幌の実家で一緒に暮らしていた父が亡くなり、無事に葬式を済ませた後、私と兄の二人で遺品整理を始めました。

父はいくらかの預貯金と複数の不動産を所有しており、ざっと計算しただけでも相続税がかかるだろうことはわかりました。

子どももまだ小さいですし、私としては専門家に任せてしまったほうがいいと思っているのですが、兄の考えは違いました。

「相続にかかる費用は少しでも抑えたい」と、相続税の計算から申告まで自分の手でやるつもりでいます。

専門知識があるならまだしも、素人同然の兄が自分で相続税申告をするなんて無謀だとしか思えません。税理士の先生、兄のように専門家でない人でも相続税申告の手続きはできるものなのでしょうか?(札幌)

A:相続税申告の手続きは、専門家でない方でも行うことは可能です。

相続税申告をするにあたっての計算方法や必要書類などは国税庁のHPでも公開されているため、お兄様のように専門家でない方であっても相続税申告を行うことは可能です。

しかしながら相続税申告は複雑なうえにさまざまな決まり事のある手続きで、適切に行われなかった場合には過少申告加算税や重加算税などのペナルティを課される可能性があります。

それゆえ、相続税申告を得意とする税理士へ依頼したほうが安心かつ確実だといえるでしょう。

また、相続税申告には期限が設けられており、被相続人が亡くなったことを知った日の翌日から10か月以内に書類の収集やそれらに付随する手続きを完了し、申告書を提出する必要があります。この期限までに間に合わなかった場合は本来納めるべき相続税とは別に延滞税や無申告加算税が課されてしまうため、注意しなければなりません。

ご相談者様の場合は相続財産に複数の不動産が含まれているとのことですので、土地や建物の評価計算や相続登記などが必要になります。土地や建物の評価は形状などにより計算方法が異なるため、専門知識がないと算出に手間取り、申告手続き自体が滞る事態も考えられます。お兄様のいうように相続税にかかる費用を少しでも抑えたいのであれば、こうしたリスクを回避する意味でも税理士へ依頼することをおすすめいたします。

現在、相続手続きを進めている方で「早く手続きを済ませたい」「自分でやるのは面倒」などとお考えの際は、札幌・旭川相続税申告相談室までお気軽にご相談ください。

札幌・旭川相続税申告相談室では札幌ならびに札幌近郊にお住まいの皆様の親身になって、相続開始から相続税の申告、納税まで幅広くサポートいたします。

スタッフ一同、札幌ならびに札幌近郊にお住まいの皆様からのお問い合わせを心よりお待ち申しております。

2021年06月05日

Q:たんす預金は相続税申告の対象となるのでしょうか。税理士の先生教えてください。(札幌)

札幌で長年住んでいた父が亡くなり、実家の遺品整理を行ったところ、多額の現金が見つかりました。いわゆる“たんす預金”と呼ばれるものですが、まさか父がたんす預金をしているとは思わず、どのように手続きをすればいいのか戸惑っています。

現在相続税申告のために相続財産を確認しておりますが、たんす預金は相続税申告の際にはどのように扱えばいいのでしょうか。(札幌)

A:たんす預金も相続税の課税対象となります。申告漏れに注意しましょう。

たんす預金を含め、亡くなった被相続人の方が保有していた財産は全て相続税の課税対象となります。

相続税の申告は申告納税制度で、納税者が申告した税額を納付します。銀行に預けている預貯金であれば残高証明書で金額の証明書を発行してもらうことができますが、たんす預金の場合には具体的な証明方法はありません。申告の際には相続人が確認できた現金を集計し、相続財産として申告をすれば問題ありません。

しかし、当然ながら、たんす預金を相続税の課税対象財産として申告しない、または、少なく申告することはやめましょう。被相続人の生前の所得金額は税務署で把握されています。万が一税務調査が入った場合には今までの金銭の流れを事細かに調べられます。金融機関の口座を始め、今までの所得水準と比較し、口座に残っている残金が少ない、死亡する前に多額の現金の引き出しがあった、という場合、その現金の行方を調査します。被相続人の口座はもちろん、相続人の口座にも死亡日前後で多額の入金や不自然な動きがないか確認され、疑わしい内容について事情を聴かれることもあります。疑われることのないよう、相続税申告は正確に行っていきましょう。

相続税に関する手続きは複雑でわかりにくいことも多いため、専門家に依頼すると安心です。

札幌・旭川相続税申告相談室では、相続税申告の専門家である、税理士・行政書士・司法書士が連携し、札幌近辺にお住まいの皆さまの様々な悩みに合わせた丁寧な対応を行っております。

初回無料相談も実施しておりますので、相続税に関してご不明な点がありましたら、ぜひご利用ください。札幌近郊にお住まいの皆様のご連絡を心よりお待ちしております。

営業時間9:00~17:00(土日祝日除く)

相続・事業承継で頼りになるプロ セレクト100

に掲載されました

札幌・旭川相続税申告相談室では、初回の無料相談からお客様のお悩みについて親身にお手伝いさせていただきます。専門家が、安心のサポートを実現いたしますので、札幌・旭川近郊にお住まいの方はお気軽にご相談ください。